Don Jong Un

Xamer mới lớn

Cổ phiếu châu Âu vượt trội so với các đồng nghiệp Hoa Kỳ với mức chênh lệch lớn nhất từ trước đến nay trong nửa đầu năm, dấu hiệu rõ ràng nhất cho thấy thị trường khu vực này đang phục hồi sau hơn một thập kỷ ảm đạm.

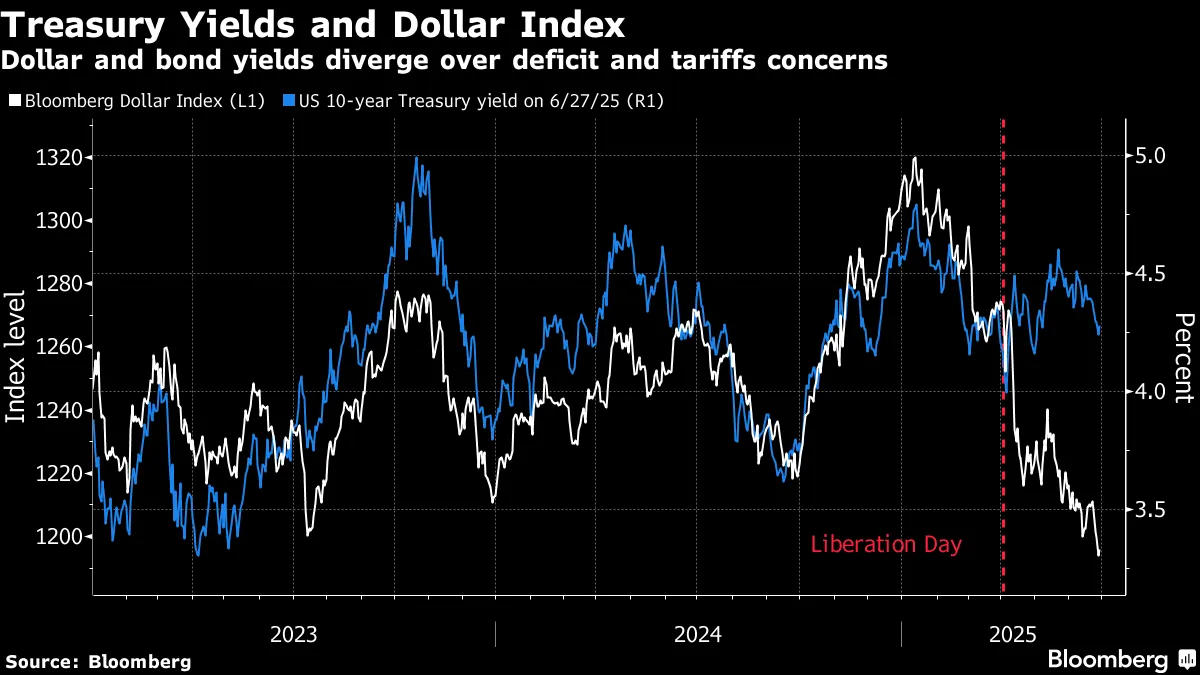

Sự phục hồi không chỉ giới hạn ở cổ phiếu: đồng euro đã tăng 13% so với đồng đô la trong sáu tháng tính đến tháng Sáu. Trong khi đó, việc triển khai hỗn loạn các mức thuế quan của Hoa Kỳ đã làm mờ đi phần nào sức hấp dẫn của trái phiếu Kho bạc. Trái phiếu bund của Đức đã vượt trội so với chúng kể từ tháng Tư, ngay cả khi chính phủ chuẩn bị phát hành thêm nợ. Các tài sản tại các thị trường mới nổi ở châu Âu như Ba Lan và Hungary cũng đang tăng mạnh.

Các nhà đầu tư trên toàn cầu đang giảm tốc độ mua tài sản Hoa Kỳ và chuyển nhiều tiền hơn sang châu Âu giữa lo ngại rằng chương trình thuế quan và cắt giảm thuế của Tổng thống Donald Trump sẽ ảnh hưởng đến lợi nhuận, làm gia tăng lạm phát và mở rộng thâm hụt ngân sách.

“Chúng tôi đang chứng kiến nhu cầu cực kỳ mạnh mẽ đối với tài sản châu Âu, đặc biệt là từ Hoa Kỳ,” Erik Koenig, người điều hành bàn giao dịch cổ phiếu EMEA tại Bank of America Corp. ở London, cho biết. “Mặc dù châu Âu đã đối mặt với những thách thức trong quá khứ có thể đã kìm hãm thị trường, nhưng giờ đây niềm tin vào tiềm năng dài hạn của khu vực này đang gia tăng.”

Đối với Koenig, những thay đổi ở Hoa Kỳ đã thúc đẩy châu Âu thực hiện các bước đột nhiên — và bền vững — cải thiện triển vọng của mình.

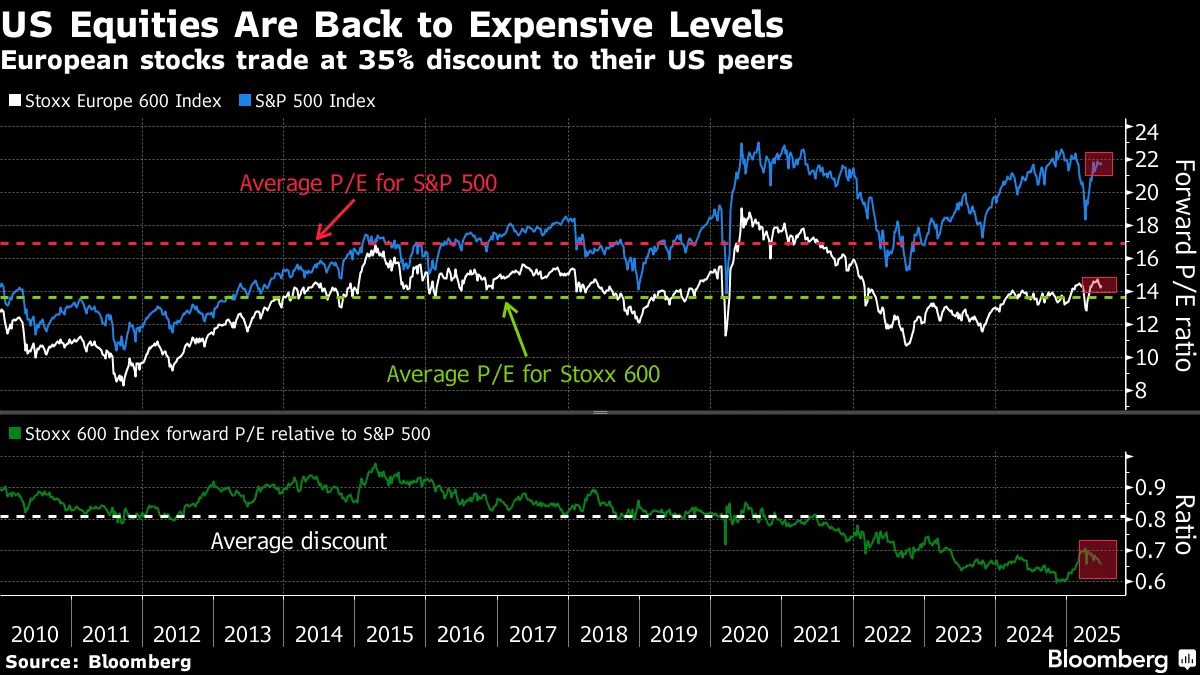

Khu vực này đã từng có những khởi đầu hứa hẹn trước đây, và tình trạng bất ổn chính trị cùng các quy định phức tạp đã khiến nhà đầu tư e ngại trong nhiều năm vẫn chưa hoàn toàn biến mất — giá trị định giá ở châu Âu vẫn ở mức thấp so với Hoa Kỳ.

Nhưng một điều gì đó sâu sắc đã xảy ra, đặc biệt sau khi Đức dỡ bỏ giới hạn nợ. Nền kinh tế lớn nhất châu Âu hiện cam kết vay thêm và đầu tư mạnh vào quốc phòng và cơ sở hạ tầng sau hơn một thập kỷ thắt lưng buộc bụng, khơi dậy một cảm giác lạc quan mới.

“Đây là thời điểm thú vị để tham gia vào thị trường châu Âu,” Koenig nói.

Tại Ngân hàng Trung ương Châu Âu, các quan chức đã cắt giảm lãi suất một cách mạnh mẽ, trái ngược với cách tiếp cận thận trọng từ Cục Dự trữ Liên bang. Chênh lệch lãi suất sẽ duy trì ở mức hoặc gần hai phần trăm trong năm nay, dựa trên định giá trên thị trường hoán đổi.

Làn sóng chi tiêu của chính phủ, sẽ được tài trợ thông qua các đợt bán nợ mới, dự kiến sẽ mang lại cú hích tăng trưởng rất cần thiết cho khu vực đồng euro. Đối với Allianz Global Investors, một trong những nhà quản lý tài sản lớn nhất châu Âu, đây là tín hiệu rõ ràng để giảm tốc độ mua sắm tài sản Hoa Kỳ và quay lại với cổ phiếu và trái phiếu trong nước.

“Chúng tôi không còn cảm thấy thoải mái với trái phiếu Kho bạc nữa. Chúng tôi đang chuyển sang thị trường bund,” Greg Hirt, giám đốc đầu tư chiến lược tài sản đa dạng tại công ty, cho biết. “Sẽ có nhiều đợt phát hành bund hơn vì chính sách tài khóa của Đức, nhưng điều đó là tốt vì nó làm cho thị trường thanh khoản hơn.”

Đồng thời, đồng euro có thể hưởng lợi từ cú hích tăng trưởng kinh tế sau khi có hiệu suất kém trong thập kỷ qua. Đồng tiền này đang hướng tới chuỗi tăng trưởng hàng tháng dài nhất trong tám năm, và JPMorgan Chase & Co. dự đoán EUR/USD sẽ đạt mức 1.20 trong năm nay.

Trong khi đó, lãi suất thấp và các biện pháp kích thích sẽ hỗ trợ lợi nhuận doanh nghiệp, với cả Hoa Kỳ và châu Âu được ước tính sẽ mang lại mức tăng trưởng lợi nhuận từ 10% đến 11% vào năm tới. Cổ phiếu châu Âu giao dịch với mức chiết khấu 35% so với các đồng nghiệp Hoa Kỳ, tạo ra định giá hấp dẫn. Các công ty châu Âu cũng trả cổ tức cao hơn, trong khi lợi suất mua lại cổ phiếu trở nên tương đương.

“Mặc dù tăng trưởng lợi nhuận ở châu Âu có thể không mạnh như ở Hoa Kỳ, nhưng khoảng cách định giá vẫn rất lớn,” Peter Oppenheimer, chiến lược gia cổ phiếu toàn cầu tại Goldman Sachs Group Inc., cho biết. “Cổ tức và mua lại cổ phiếu sẽ tăng, khiến khu vực này hấp dẫn về tổng lợi nhuận.”

Ngay cả khi cổ phiếu Hoa Kỳ bắt đầu đuổi kịp các đồng nghiệp toàn cầu vào tháng Sáu, nhờ vào sự hứng thú mới với giao dịch trí tuệ nhân tạo và giảm lo ngại về thuế quan, dường như có điều gì đó đã thay đổi trong cách châu Âu được các nhà phân bổ tài sản nhìn nhận.

Cũng có sự thay đổi mạnh mẽ trong phân bổ. Những quỹ cổ phiếu tập trung vào châu Âu đã thu hút 46 tỷ USD tiền mới kể từ đầu năm 2025, đang trên đà ghi nhận dòng tiền vào hàng năm lớn thứ hai từ trước đến nay, theo BofA dẫn dữ liệu từ EPFR Global. Điều này trái ngược hoàn toàn với năm ngoái, khi có 66 tỷ đô la dòng tiền chảy ra.

Trong lĩnh vực thu nhập cố định, hơn 42 tỷ đô la đã chảy vào các quỹ có trụ sở tại châu Âu theo dõi trái phiếu được phát hành bằng đồng tiền chung, so với chỉ 5.6 tỷ USD cho những quỹ tập trung vào các ghi chú định danh bằng đô la, cũng đánh dấu sự đảo ngược xu hướng vào năm 2024. Ngay cả các công ty Hoa Kỳ cũng đang vay bằng đồng euro như chưa từng có trước đây.

Và có thể còn nhiều cơ hội nữa đặc biệt cho cổ phiếu sau khi các nhà đầu tư, đặc biệt là những nhà đầu tư nước ngoài, đổ xô vào Hoa Kỳ trong nhiều năm. Các nhà phân tích của UBS Group AG kỳ vọng 1.l2 nghìn tỷ euro (1.4 nghìn tỷ đô la) vốn sẽ luân chuyển từ cổ phiếu Hoa Kỳ sang châu Âu trong năm năm tới. Họ dự kiến tỷ lệ sở hữu quốc tế trên thị trường cổ phiếu Hoa Kỳ sẽ giảm xuống 27% trong giai đoạn đó từ mức 30% hiện tại.

“Sự ngoại lệ của Hoa Kỳ đang lu mờ dần,” các chiến lược gia tài sản chéo của Natixis, Emilie Tetard và Florent Pochon, đã viết, đồng thời cho biết thêm rằng cả nhà đầu tư nước ngoài và nội địa đã đổ xô vào cổ phiếu Hoa Kỳ trong những năm gần đây.

Họ kỳ vọng một sự bình thường hóa trong các dòng vốn này, dẫn chứng đồng đô la suy giảm, rủi ro chính trị gia tăng, cạnh tranh trí tuệ nhân tạo và khoảng cách tăng trưởng kinh tế thu hẹp so với phần còn lại của các nền kinh tế phát triển. “Nhà đầu tư Hoa Kỳ sẽ đa dạng hóa danh mục đầu tư của họ vào cổ phiếu quốc tế, trong khi nhà đầu tư không phải Hoa Kỳ sẽ tái phân bổ đầu tư cổ phiếu của họ vào thị trường cổ phiếu nội địa.”

“Sự đa dạng hóa sẽ tiếp tục diễn ra,” Oppenheimer của Goldman nói. “Châu Âu sẽ là một câu chuyện khá hấp dẫn đối với các nhà đầu tư.”